Come funziona la tassazione TFR? Quando viene pagato e come calcolarlo?

Se sei un manager o un responsabile HR, in questo articolo troverai risposta a questi e molti interrogativi inerenti al trattamento di fine rapporto dei dipendenti. Premettiamo subito che tutti i lavoratori dipendenti maturano il TFR, indipendentemente dal tipo di contratto, come stabilito dall’articolo 2120 del Codice Civile.

Il totale dell’importo il TFR, o anche chiamato liquidazione o buonuscita, è da corrispondere al lavoratore quando il rapporto si interrompe per dimissioni, licenziamento, risoluzione consensuale del rapporto o pensionamento.

- TFR e tassazione: una panoramica generale

- Come calcolare la tassazione per il TFR

- Calcolo tassazione TFR in azienda

- Calcolo tassazione TFR fondo pensione

- Calcolo tassazione del TFR richiesto in anticipo

- Calcolare la tassazione del TFR con Excel

- Tassazione separata TFR: come funziona

- Esempio tassazione del TFR

- Ottimizza tassazione TFR e anticipo TFR con Factorial

- Domande frequenti relative alla tassazione TFR

TFR tassazione: una panoramica generale

Il primo aspetto da considerare è che il calcolo della tassazione applicata al TFR differisce a seconda che il lavoratore opti per:

- Lasciare il TFR in azienda

- Destinare il TFR a un fondo pensione

- Richiedere l’anticipo del TFR

Optare per una delle prime due possibilità è a discrezione del lavoratore come stabilito dal Decreto Legislativo 252 del 2005.

Se il lavoratore non dovesse esprimere alcuna preferenza il principio valido è quello del silenzio assenso, il quale implica che dovrai accantonare il TFR in un fondo pensione.

Viceversa, il lavoratore può chiedere che il proprio trattamento di fine rapporto rimanga in azienda, pur continuando ad avere la possibilità di chiedere in qualsiasi momento che venga destinato a un fondo di previdenza pensionistica.

Il lavoratore presso un’azienda privata ha anche facoltà di chiedere l’anticipo del trattamento di fine rapporto ma solo a determinate condizioni. Oltre a lavorare per l’azienda da almeno 8 anni, in particolare, il lavoratore è tenuto a giustificare i motivi della richiesta.

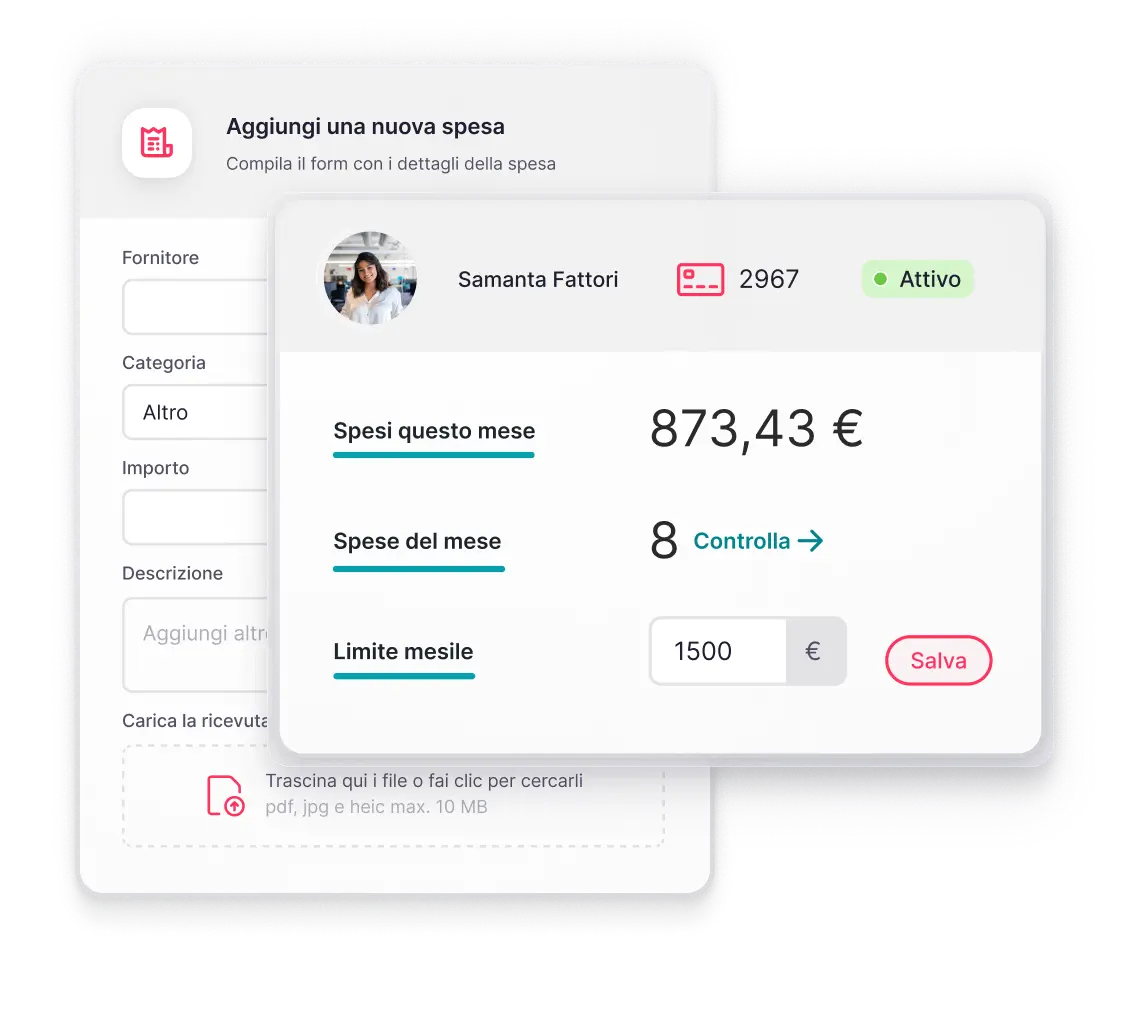

Controlla tutto con un software gestionale aziendale intuitivo.👇

Come calcolare la tassazione

Per calcolare la tassazione del TFR dovrai, in primo luogo, calcolare il trattamento di fine rapporto partendo dalla retribuzione annua lorda (RAL) e dividendola per 13,5.

Ricordiamo che, in generale, la retribuzione annua include numerose voci da aggiungere allo stipendio base, tra cui:

- Straordinari

- Premi produzione

- Festività e ferie non godute

- Lavoro festivo e notturno.

Mentre non rientrano:

- I rimborsi

- I compensi occasionali.

È sempre bene verificare quanto previsto nel CCNL poiché alcune voci potrebbero non rientrare nel calcolo del TFR netto.

Ogni anno la cifra accantonata va rivalutata tenendo presente l’andamento dell’indice dei prezzi al consumo per le famiglie e gli operai dell’anno precedente fornito dall’ISTAT, rivalutato a sua volta del 75%. L’importo ottenuto infine va ulteriormente rivalutato aggiungendo l’1,5% alla cifra ottenuta.

Calcolo tassazione TFR in azienda

L’importo ottenuto non corrisponde alla cifra effettiva che dovrai accantonare per il lavoratore.

Come datore di lavoro, infatti, sei tenuto a trattenere provvisoriamente le imposte, le quali poi verranno liquidate definitivamente dall’Agenzia delle Entrate al termine del rapporto di lavoro.

Per capire la tassazione da applicare all’importo lordo del TFR è necessario determinare: la base imponibile, il reddito e le aliquote medie, quindi detrarre l’imposta IRPEF.

Dovrai quindi determinare le aliquote IRPEF partendo dal TFR lordo e tenendo presente che la base imponibile è del:

- 23% fino a 15.000 euro

- 27% da 15.000 a 28.000 euro

- 38% da 28.000 a 55.000 euro

- 41% da 55.000 a 75.000 euro

- 43% per basi imponibili superiori.

E non è tutto: come riportato all’articolo 17 del TIUR la tassazione è separata. Ciò vuol dire che dovrai considerare anno per anno la base imponibile da applicare e non fare riferimento alla sola ultima retribuzione annuale corrisposta.

Calcolo tassazione TFR fondo pensione

Come anticipato il TFR può essere utilizzato dal lavoratore per godere di una pensione più elevata una volta giunto il momento. In questo caso il trattamento fiscale è diverso rispetto a lasciare il TFR in azienda. La tassazione risulta meno elevata e variabile dal 9% al 15%.

L’aliquota è determinata sulla base del numero di anni d’iscrizione al fondo di previdenza. Bisogna tener presente però che l’aliquota inizia progressivamente a essere inferiore del 15% solo dopo 15 anni di lavoro dello 0,3% annuo.

Oltre la tassazione suddetta, però, il lavoratore deve considerare che dovrà anche pagare la tassazione derivante dai rendimenti del fondo. Questa è pari al 12,5% per quanto riguarda i Titoli di Stato e varia dal 20 al 26% sui rendimenti ottenuti da altre forme d’investimento.

Come datore di lavoro o responsabile delle risorse umane, qualora l’azienda abbia meno di 50 dipendenti, beneficiare di TFR accantonati come fondo pensione è un vantaggio poiché potrai utilizzare le risorse per autofinanziare l’attività. Il vantaggio non è presente qualora i dipendenti siano più di 50, poiché i fondi sono da versare alla Tesoreria dell’INPS.

Calcolo tassazione richiesto in anticipo

Il calcolo della tassazione per il TFR richiesto in anticipo prevede che, come datore, dovrai trattenere l’imposta determinata a seconda dell’aliquota IRPEF in cui ricade il lavoratore. Dovrai poi versare la trattenuta all’Agenzia delle Entrate compilando il modello F24.

Sullo stato patrimoniale, l’importo va allocato alla voce “Crediti verso altri”. Similmente al trattamento di fine rapporto classico, la tassazione è determinata secondo il principio della tassazione separata, il quale permette di ottenere l’aliquota media imponibile.

Calcolare la tassazione con Excel

Uno dei metodi per calcolare il TFR e la relativa tassazione da corrispondere al lavoratore è creando un modello in Excel. Per il calcolo del trattamento di fine rapporto è necessario creare un foglio per ogni lavoratore dove riportare:

- La data di inizio rapporto

- La data di fine rapporto

- La retribuzione annua lorda

- La base imponibile

- L’importo di TFR già maturato

- Una tabella di calcolo ponderata per il 75% dell’indice dei prezzi al consumo

L’importo ottenuto maggiorato dell’1,5% permette di avere il TFR lordo al quale sottrarre le imposte previste.

A questo punto, è necessario creare altri due fogli distinti. Il primo da riservare ai soli lavoratori che hanno optato per il TFR in azienda o che hanno richiesto l’anticipo, il secondo per i lavoratori che invece hanno preferito accantonare il TFR nel fondo pensione.

Excel andrebbe configurato in maniera tale che in automatico calcoli la base imponibile, tenendo presente le differenze tra i due diversi sistemi di accantonamento e riportate nei paragrafi precedenti.

Tassazione separata TFR: come funziona?

Come anticipato, il TFR erogato a fine rapporto di lavoro o in anticipo è soggetto al meccanismo della tassazione separata. Le norme che regolano il funzionamento della tassazione da applicare sono contenute nel Testo Unico delle Imposte sui Redditi, agli articoli 17 e 19.

Includere il TFR nella tassazione separata permette ai lavoratori di non pagare più tasse rispetto agli anni precedenti. Se il TFR fosse stato incluso nella tassazione ordinaria, l’ex dipendente avrebbe rischiato di generare un reddito tale da portarlo a uno scaglione IRPEF superiore con il rischio di dover pagare fino al 43% di tasse sul totale del reddito generato.

Il meccanismo della tassazione separata viene incontro ai lavoratori che quindi possono così beneficiare di quasi l’intero TFR ricevuto. Nello specifico per calcolare le tasse da pagare bisogna:

- Calcolare l’importo lordo di TFR anticipato

- Dividere l’importo per gli anni lavorati

- Moltiplicare il risultato per 12

Il risultato è il reddito annuale. Da questo il lavoratore deve calcolare l’importo di tasse da pagare. Bisogna inoltre pagare l’11% delle imposte previste solo nel caso in cui il TFR sia stato erogato mediante la formula dell’anticipo. L’11% tuttavia può ridursi dello 0.30% per ogni anno successivo al 15esimo in cui il lavoratore ha versato contributi a enti per la previdenza complementare fino a un limite massimo del 9%.

Esempio tassazione del TFR

Vediamo un esempio pratico di come calcolare la tassazione del TFR, tenendo conto che questi numeri potrebbero cambiare in base alle numerose casistiche e che soltanto un professionista potrà eseguire un calcolo preciso.

Per quanto riguarda un TFR di 10.000€, la tassazione seguirebbe queste regole.

- TFR in azienda: l’importo finale netto si aggirerà intorno ai 7.770€ (tassazione al 23%);

- TFR in un fondo pensione: l’importo finale netto si aggirerà tra i 9.100€ (9%) e i 8.500€ (15%).

Ottimizza tassazione TFR e anticipo TFR con Factorial

Il calcolo del trattamento di fine rapporto è un’operazione abbastanza complessa e ancor di più lo sono le relative imposte da versare.

Mantenere traccia della situazione di ogni dipendente è quanto mai importante onde evitare sia di sbagliare i calcoli, sia eventuali contenziosi successivi alla conclusione del rapporto di lavoro.

Utilizzare appositi fogli di calcolo Excel e software HR per la gestione delle risorse umane permette di tenere traccia di:

- Data d’inizio e fine rapporto

- Ferie e permessi (o solo permessi)

- Straordinari

- Modalità di TFR adottato

Di conseguenza, evita l’insorgere di situazioni spiacevoli, senza contare il risparmio di tempo dato dal non dover rielaborare l’intera storia del dipendente in azienda una volta raggiunta l’età pensionabile o in caso di dimissioni o licenziamento.

Come datore, l’importante è tenere sotto controllo la situazione lavorativa di ogni lavoratore in azienda. In tal senso utilizzare software come Factorial, ti permette di gestire la forza lavoro in azienda, monitorando e gestendo con facilità tutte le richieste, (ferie, permessi, buste paga, TFR), le comunicazioni e tanti altri aspetti che riguardano le risorse umane in azienda.

👉 Chiedi una demo gratuita e scopri tutte le funzionalità e i vantaggi che un software come Factorial può portare alla tua azienda.

Domande frequenti relative alla tassazione TFR

Come viene tassato il TFR al momento della liquidazione?

Se il lavoratore ha optato per lasciare il TFR in azienda, la tassazione varia tra il 23% e il 43% con tassazione separata ad aliquota media degli ultimi 5 anni.

Se il lavoratore ha optato per il TFR destinato a un fondo pensione, la tassazione è meno elevata e variabile dal 9% al 15%.

Qual è la percentuale di tasse sul TFR?

La percentuale di tasse sul TFR varia molto a seconda che il lavoratore opti per: lasciare il TFR in azienda, destinare il TFR a un fondo pensione o richiedere l’anticipo del TFR.

Quanto è tassato il TFR in busta paga?

La cifra del TFR presente in busta paga è lorda. Questo significa che sia la cifra annuale, sia la cifra accantonata nel mese relativo sono somme che non sono ancora state sottoposte a tassazione.

Come si calcola la tassazione del TFR?

Uno dei metodi per calcolare il TFR e la relativa tassazione da corrispondere al lavoratore è creando un modello in Excel. Per il calcolo del trattamento di fine rapporto è necessario creare un foglio per ogni lavoratore dove riportare: la data di inizio rapporto, la data di fine rapporto, la retribuzione annua lorda, la base imponibile, l’importo di TFR già maturato e una tabella di calcolo ponderata per il 75% dell’indice dei prezzi al consumo.

L’importo ottenuto maggiorato dell’1,5% permette di avere il TFR lordo al quale sottrarre le imposte previste.

A questo punto, è necessario creare altri due fogli distinti. Il primo da riservare ai soli lavoratori che hanno optato per il TFR in azienda o che hanno richiesto l’anticipo, il secondo per i lavoratori che invece hanno preferito accantonare il TFR nel fondo pensione.

Excel andrebbe configurato in maniera tale che in automatico calcoli la base imponibile, tenendo presente le differenze tra i due diversi sistemi di accantonamento e riportate nei paragrafi precedenti.